人造肉第一股Beyond Meat(BYND)公布了2019年第四季度及全年财报,盘后股价大跌10%,但这并不代表业绩不及预期,相反,与大多分析师此前的预测相比,Beyond Meat超过了他们的期待。那么,为何还会股价大跌呢?老虎证券投研团队为您分析此次财报。

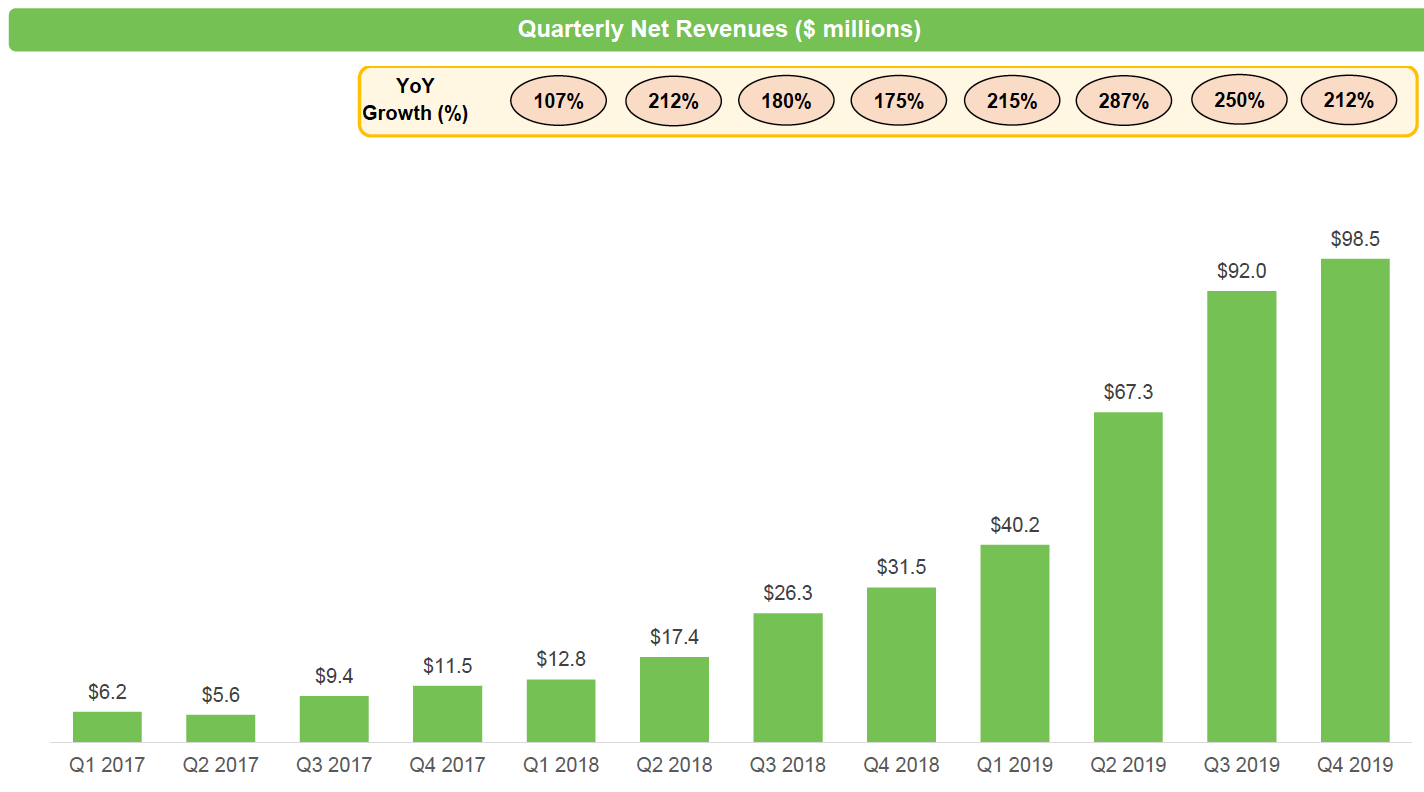

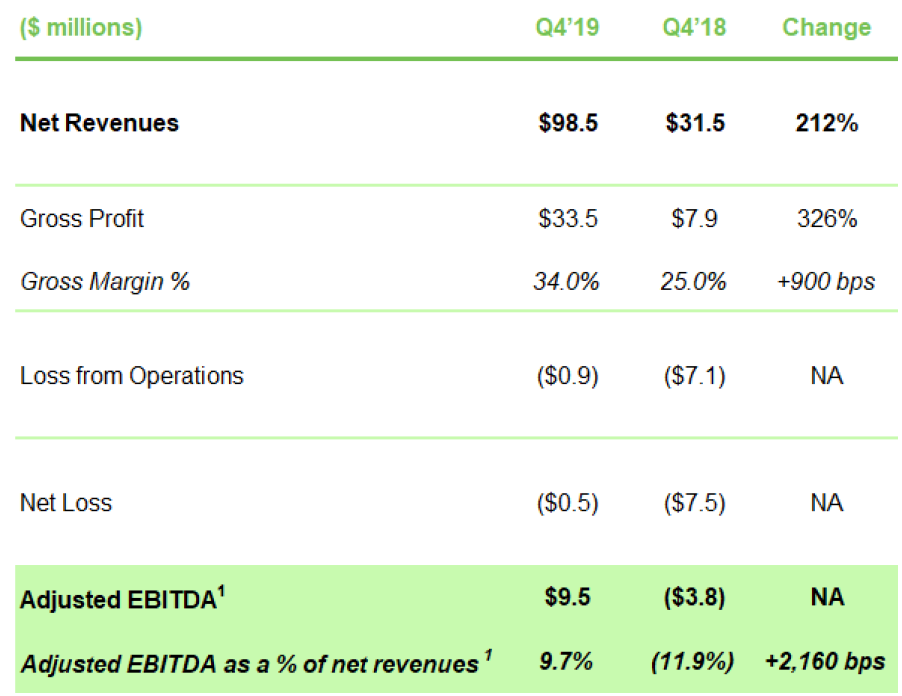

Beyond Meat四季度营收9848万美元,同比增长238%,比预期均值多出近1700万美元;全年营收2.97亿美元,同比增长224%。其中与品牌和餐馆的合作收入从2018年的3700万美元上升至1.53亿美元,同比增幅313%。

同时,四季度净亏损45.5万美元,同比降低94%,摊薄后每股亏损从去年的1.1美元缩窄到0.01美元。不过全年调整后的息税摊销前利润有2530万美元,已实现扭亏为盈。

对2020年全年营收预计,公司也大胆地提升至4.9-5.1亿美元,而市场预期为4.857亿美元。

放在任何一家成长型公司,这都是一个傲人的成绩。除了还没有正式盈利以外,Beyond Meat并没有值得太多诟病的地方。然而现实就是这么残酷,老虎证券投研团队认为,在标新立异的人造概念褪去后,公司新股光芒不再,投资者终究会把它当作日用消费品公司来看待。那公司的现金流、利润率、分红、市占率等等所有日消品该考量的指标一个都不能少。

老虎证券投研团队之前提到过,人造肉类替代品有两种。一种是Beyond Meat目前已经商业化生产的植物型仿肉,其本质与千百年前中国人发明的“豆腐”有异曲同工之妙,可称为“豆腐2.0版”;而另一种是以细胞的多样性和增殖,在试验皿中培养出肉块甚至器官,是真正的动物肉,但目前造价太高,离商业化还很早。

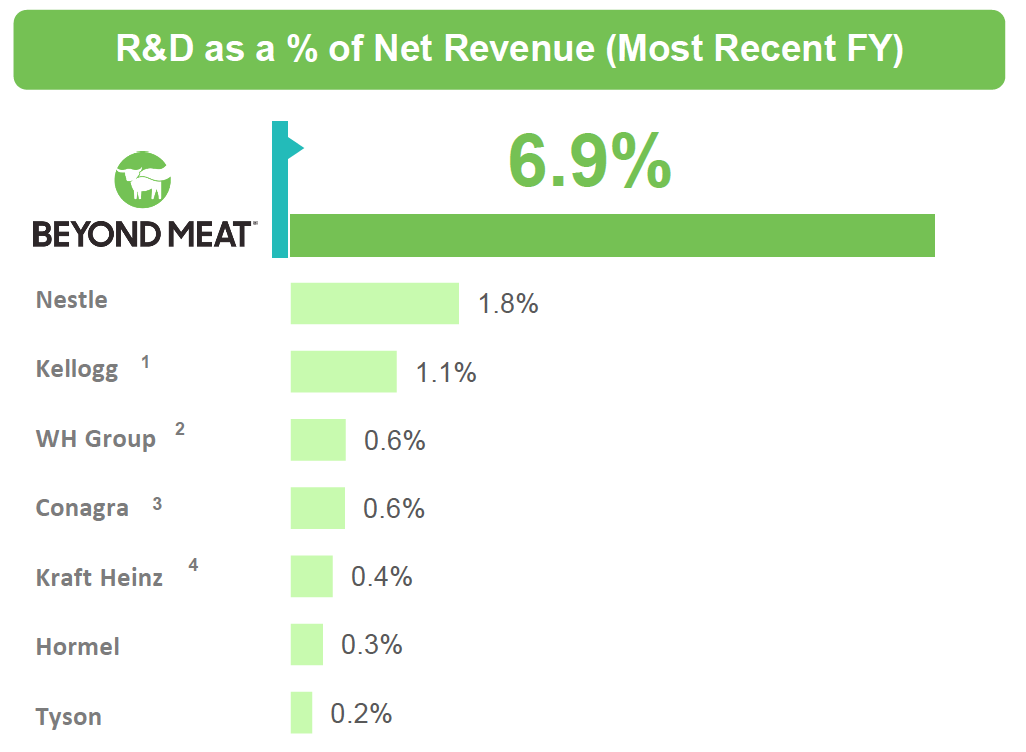

这也是为何Beyond Meat在研发上的投入依然巨大,财报PPT中不忘与食品巨头对比研发开支的比例。

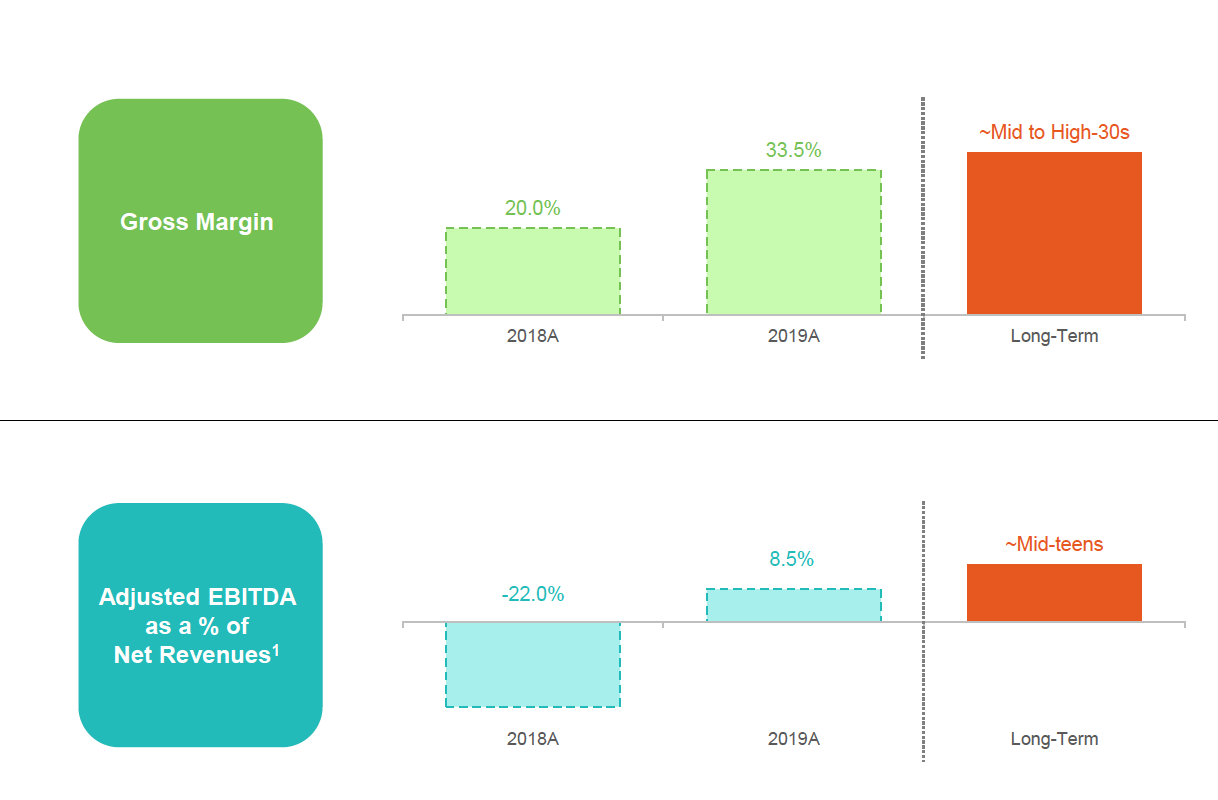

但说实话,这种产品研发的风险未必小于生物科技行业的药品研究,毕竟在生物制品上,人类的掌握的资源和技巧还相当有限。那最终决定公司盈利天花板的,还是毛利润。

目前的植物素肉,Beyond Meat2019年毛利润从2018年的20%提升至33.5%,但问题是公司预计未来长期的毛利润也就是中高30%的水平,提升空间非常有限。这意味着实现盈利更要从市场、研发和管理费用中去挤。

此前,根据三方机构Market and Markets的市场调研报告,全球肉类替代品市场将从2018年的46亿美元增长到2023年的64亿美元,年复合增长率6.8%。虽然这一增速高于全球大部分国家的GDP增速,但与18年9000亿美元的肉制品市场相比还是九牛一毛。

Beyond Meat也并不是市场独苗,除了与它同一起跑线的创业公司Impossible Food之外,传统的泰森食品、卡吉尔等都在进入素肉行业,老虎证券投研团队认为,这块所谓的“蓝海”将成为几乎无差异的“垄断竞争市场”,意味着如果没有品牌和个性化的加持,市场份额可以分分钟被夺去。

那么,上市不到一年就市值膨胀324%的Beyond Meat,究竟值不值这个价呢?

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易更近的美股港股英股社区”,有温度的股票交流社区。更多港美英股新股申购资讯,请关注老虎证券。