尽管财报后,AMD(AMD)盘后股价上演过山车,不过就财报而言,真的算是一个无聊的财报,基本上毫无亮点。

财报概览

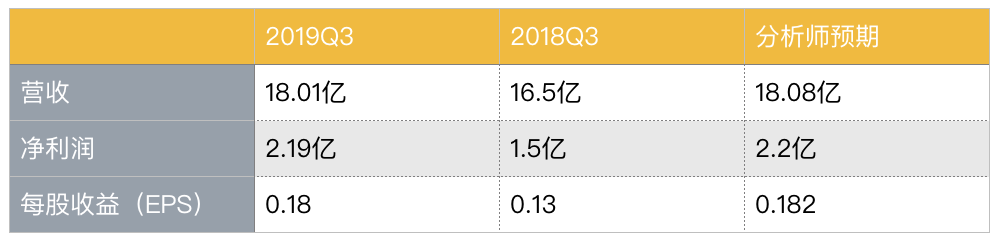

第3季度营收为18.01亿美元,同比增长9%,环比增长18%,分析师预期收入为18.08亿美元,基本上与分析师预期持平

净利润为 1.2亿美元,去年同期为1.02亿美元 , 上一季度为3500万美元。

调整后EPS(每股收益)为0.18美元,与分析师预期的0.182基本持平。

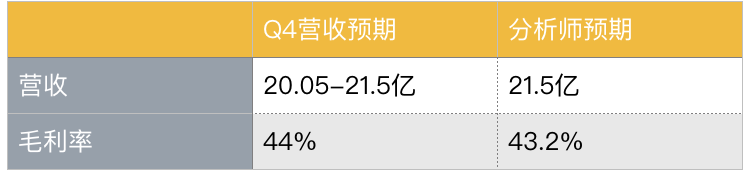

AMD预计第4季度营收20.5亿美元至21.5亿美元,分析师预估21.5亿美元。预计第四季度经调整毛利率大约+44%,分析师预估+43.2%,AMD对于4季度的指引基本与分析师持平。

营收大涨但符合预期

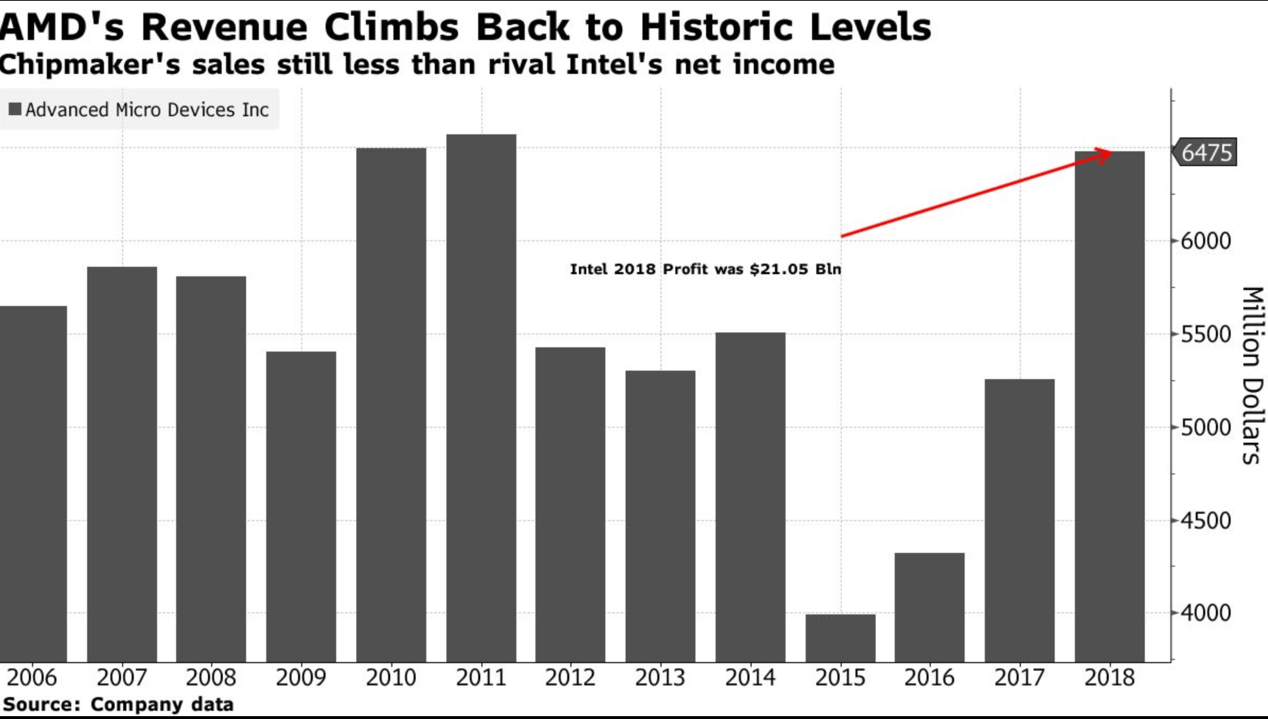

第三季度收入为18亿美元,同比增长9%,环比增长18%,单看这个数据,增长还是很高的,用苏姿丰的话来说,AMD业绩在重回巅峰。

“我对我们第三季度的强劲表现和业绩感到满意。我们实现了自2005年以来的最高季度收入,实现了自2012年以来的最高季度毛利率,并且净收入显着增加,这主要是由我们首个完整季度的7纳米Ryzen,Radeon和EPYC处理器销售推动的。”

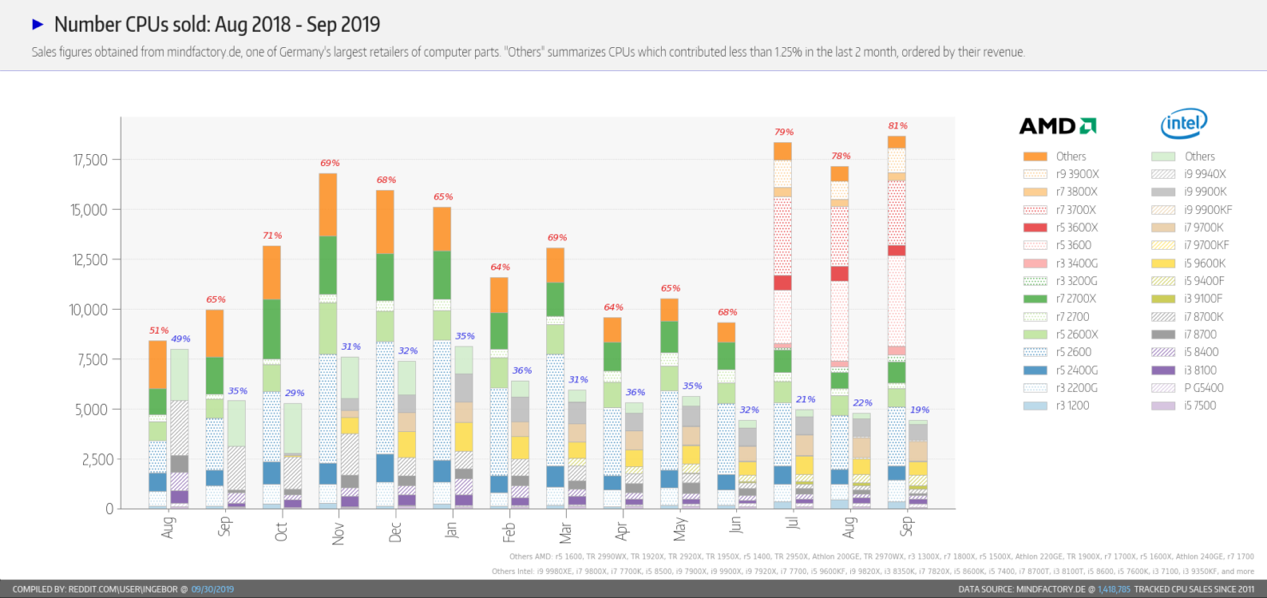

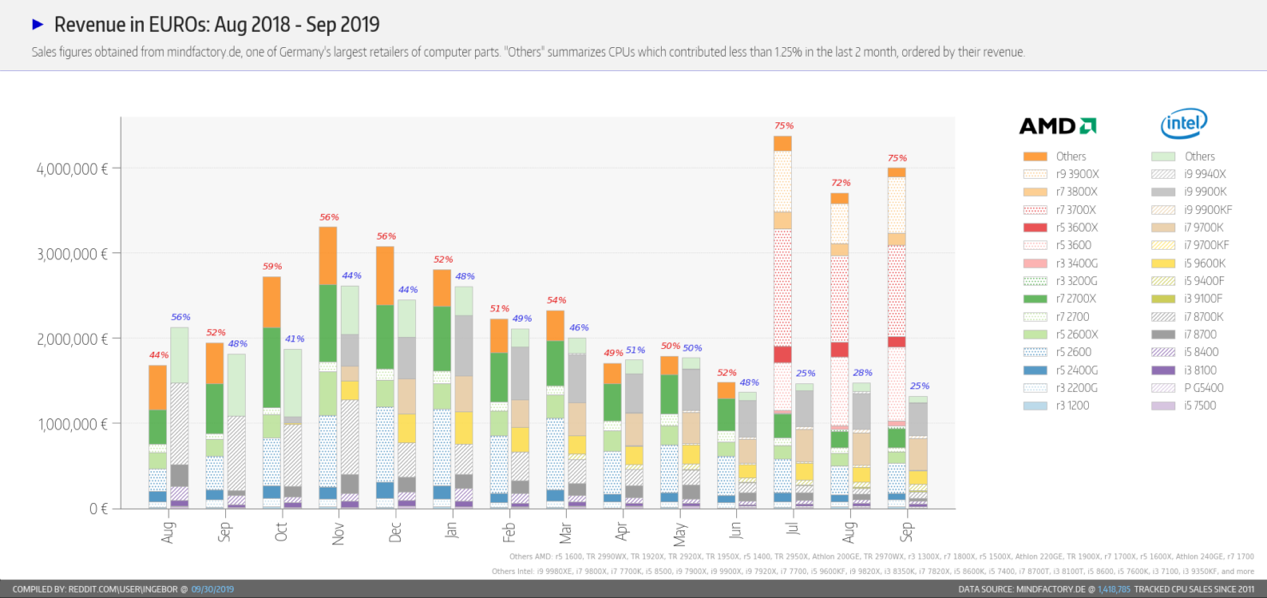

不过,在财报前市场已经预期到如此强劲的业绩了,根据Mindfactory的数据,在Ryzen 3000发布之前,市场的很大一部分似乎处于冬眠状态,而在3季度受益于Ryzen销售拉动,无论是市场份额还是营收,AMD都有一个不小的增幅。

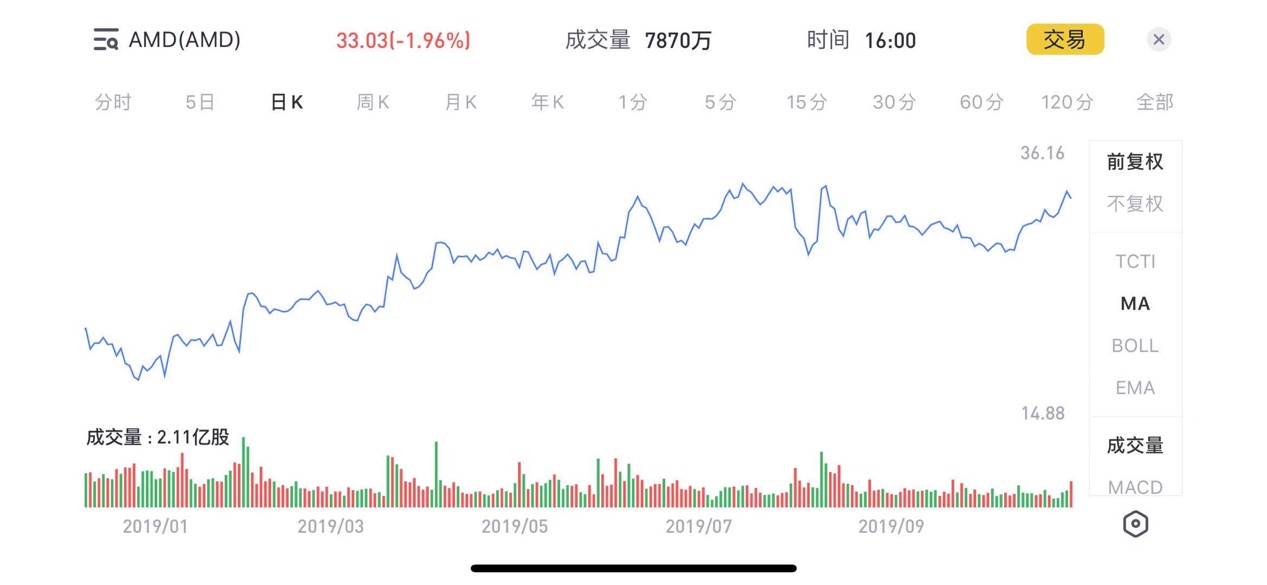

下图为AMD过去一年的走势,老虎证券投研团队认为,市场上很早开始就对AMD有一个很高的预期,而AMD本次财报虽好,但也只是基本符合分析师的预期,在财报前股价已经提前释放利好了。

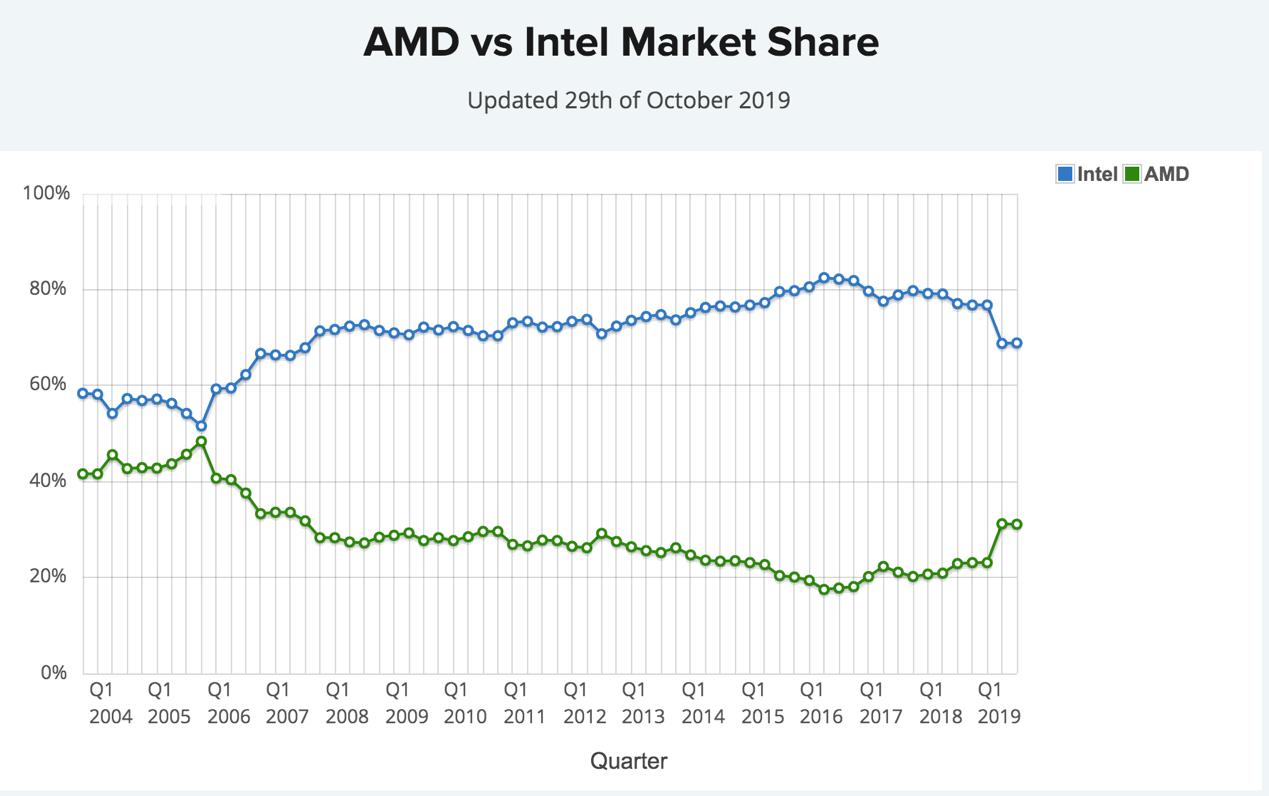

英特尔与AMD 竞争依旧严峻

一直以来,AMD与英特尔是CPU市场的主要竞争对手,不过自2016年以来,AMD市场份额下滑,从2019年以来,CPU市场引爆核战,2019年 2季度,英特尔受制于产量问题影响,营收净利双双下滑,相较而言AMD表现尚可,抢了不少英特尔的份额,两者之间的差距在缩小。

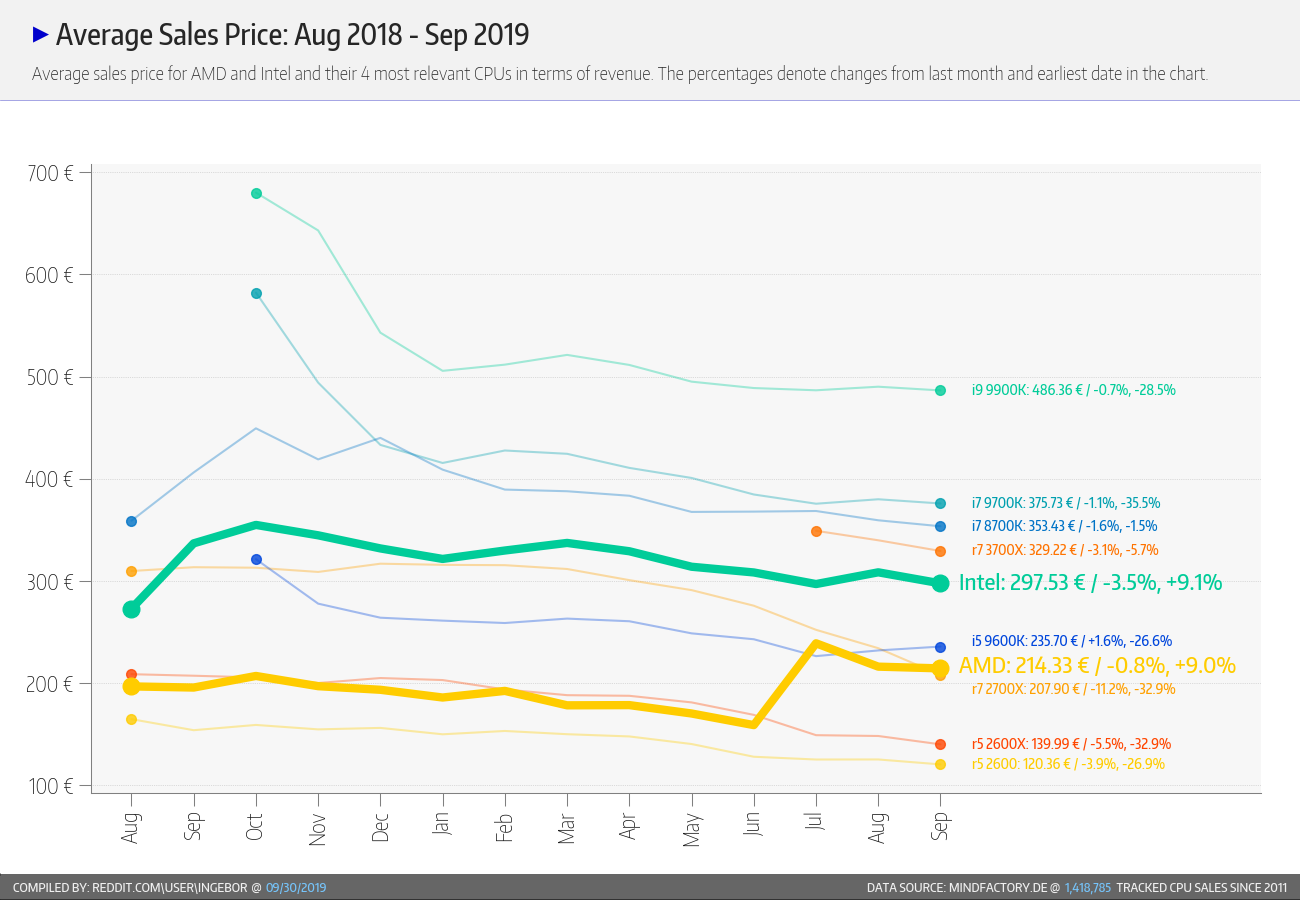

不过从3季度财报来看,尽管英特尔产能依然满载,但是英特尔承诺增加10亿美元扩充产能,与此同时,英特尔的CPU不仅没涨价,反而打起了价格战。AMD也行动起来,双方12核,16核,24核的产品不仅增加,价格也便宜了很多。

由于Ryzen3600和2600利润较低,英特尔的ASP仍然是高于AMD的,但是从Q3市场份额来说,英特尔保住了目前的市场份额,此前英特尔发布财报后,表示并未看到与AMD竞争加剧,并且对Q4业绩预测持乐观态度。

Q4财报数据预测令人失望

相较英特尔,AMD的指引真的只能用差强人意了,AMD预计第4季度营收20.5亿美元至21.5亿美元,分析师预估21.5亿美元。要知道4季度是传统意义上的销售旺季,投资者希望看到AMD更好的业绩指引,而持平的指引显然无法满足投资者的预期。

AMD对此的解释是定制业务的下滑有关,AMD为计划在明年推出的视频游戏主机制造商微软和索尼开发定制芯片有关,AMD在企业、嵌入式和半定制事业部3季度营收为5.25亿美元,同比下降27%,在财报后电话会议他们预计这部分营收可能会进一步下滑。

除此之外,老虎证券投研团队认为,产能也是一大问题,在过去的Q3季度中,台积电的先进工艺产能爆发,苹果、华为、AMD等客户都推出了新一代7nm芯片,包括麒麟990系列、A14及锐龙3000、RX 5700系列等,所以台积电的7nm产能早已经是供不应求,交付期都从2个月延长到了6个月。与英特尔一样,AMD同样面临产能问题。当AMD产品正式发布后,高端产品一直缺货,甚至部分产品推迟发售也与台积电有关,AMD产能的问题应该不是短期内可以解决的,4季度预期下滑也就不足为奇了。

总结一下,虽然AMD实现了自2005年以来最高季度营收,但也只是基本符合分析师的预期,在财报前股价已经提前释放利好了。老虎证券投研团队认为,随着与英特尔竞争加剧,产能不足,AMD很难再度实现飞速增长。