近日,平安银行提交了上半年成绩单。继去年营收下滑8.4%,今年上半年平安银行的营收又下降了13%。

在经营降本增效下,平安银行的利润倒是稳住了,其净利润微增1.9%至259亿。不过代价也大,上半年平安银行业务及管理费同比下降10%,其中员工费用降幅8%,报告期末,集团在职员工总数减少3247人。

业绩承压背后,“零售新王”平安银行的零售业务“遇冷”。今年上半年末,零售金融业务总资产较上年末下降11%,营收同比下降26%,净利润更是锐减近80%。而该业务利润下滑,一定程度上受个贷不良走高等影响。

增利不增收 减员3000多人

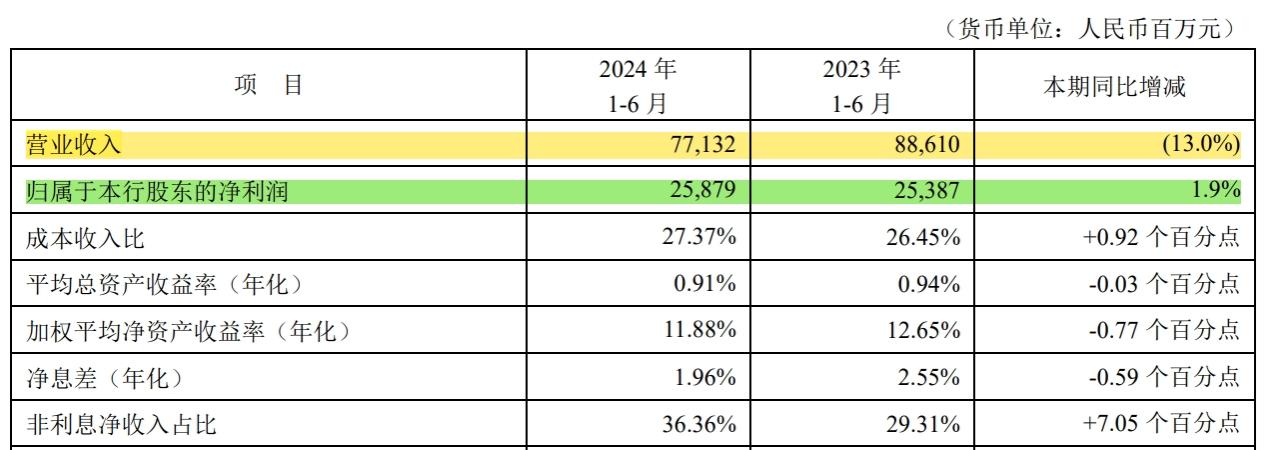

8月15日晚间,平安银行披露2024年上半年财报,业绩表现难言理想。今年上半年,平安银行实现营业收入771.32亿元,同比下降12.95%;净利润为258.79亿元,同比增长1.94%。

图源:平安银行2024年中报

对于增利不增收,平安银行解释称,受持续让利实体经济、调整资产结构等因素影响,该行营收有所下降。通过数字化转型驱动经营降本增效加强资产质量管控,加大不良资产清收处置力度,该行净利润实现增长。

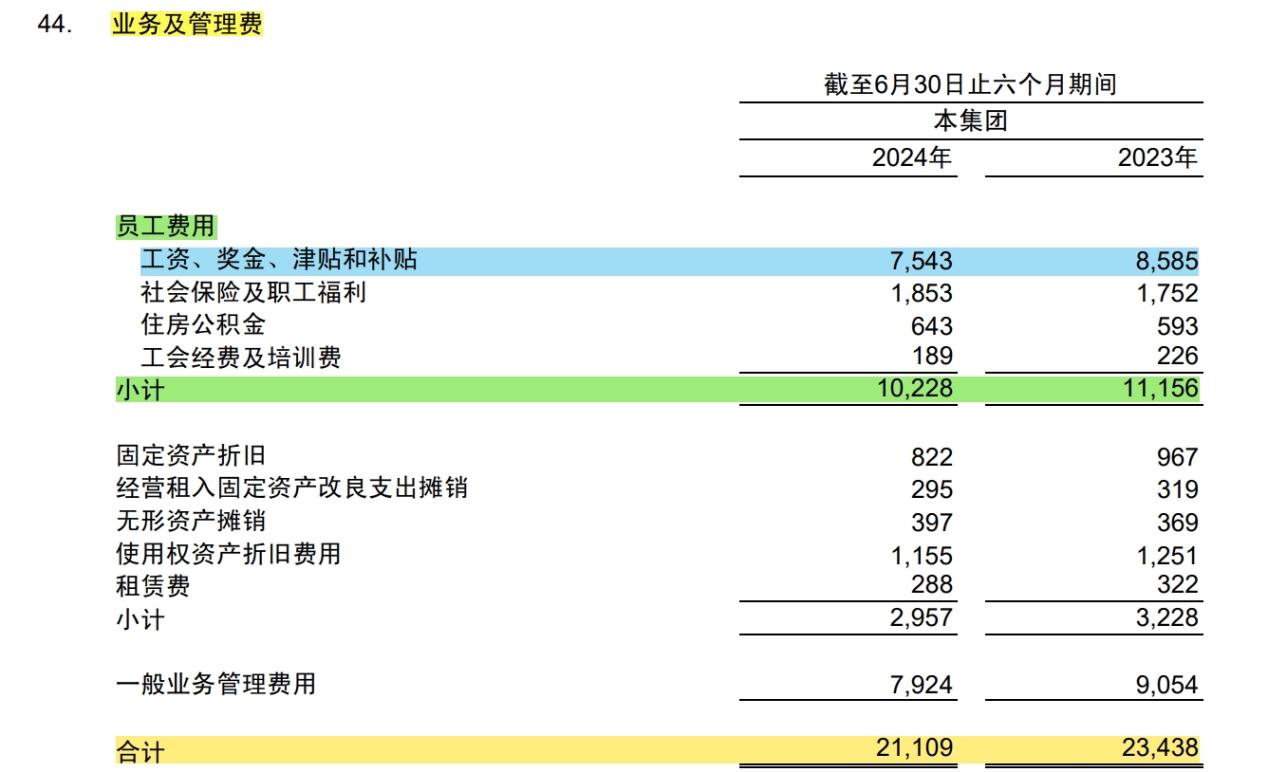

针对“经营降本增效”,记者注意到,今年上半年平安银行业务及管理费211.09亿元,同比下降9.9%。关于这点,平安银行在财报中表示,“本集团持续深化数字化转型,支持战略重点业务投入,赋能业务创新;同时,践行精细化管理,精简日常开支,压缩职场成本,精准投放业务资源。”

员工费用是业务及管理费的主要构成部分。对于财报提及的“压缩职场成本”,今年上半年,平安银行员工费用102.28亿元,同比下降8.32%,其中,工资、奖金、津贴和补贴75.43亿元,同比下降12.14%。

图源:平安银行2024年中报

与此同时,平安银行应付职工薪酬154.18亿元,较上年同期末下降4.55%,较上年末下降10.3%。

另据财报披露,报告期末,平安银行本集团共有在职员工40830人(含派遣人员),较上年同期末减少3247人,较上年末减少2289人。其中,本行在职员工40452人,较上年同期末减少3276人,较上年末减少2305人。

对于上述变化的原因,以及是否与此前的降薪、裁员风波有关,平安银行截至发稿未进行回复。不过,在中期业绩发布会上,平安银行对部分员工从上海“回迁”深圳舆情事件回应称,平安银行本意不是裁员降薪安排,是因为主要管理团队在深圳,部分业务团队在上海,存在管理、沟通、效率等问题,做这件事是为了加强管理、减少风险、提升效率,也提供了尽量人性化的力所能及的补偿方案,但可能还是解释沟通不够,所以引发舆情。

虽然净利润保持增长,但平安银行的盈利能力有所弱化。今年上半年,平安银行成本收入比27.37%,同比上升0.92个百分点;净利差及净息差分别为1.91%、1.96%,同比下降0.58个、0.59个百分点。

平安银行直言,受市场利率下行、有效信贷需求不足及贷款重定价等因素影响,净息差下降。“在资产重定价及支持实体经济的背景下,资产收益率或将进一步下行,预计净息差仍面临下行压力。”

拉长时间线看,近年平安银行营收增长渐趋乏力。Choice数据显示:2019年至2022年,平安银行营业收入分别同比增长18.20%、11.30%、10.32%、6.21%,2023年营收首现负增长,同比下降8.45%。除了营收增速连降4年,平安银行净利润增长也大幅放缓。2021年、2022年,平安银行净利润同比增速分别为25.61%、25.26%,到了2023年则大幅“滑坡”至2.06%。

零售利润大降 个贷不良走高

业绩承压背后,素有“零售新王”称号的平安银行,却面临着零售业务渐露疲态的境况。Choice数据显示:2019年以来,平安银行资产总额保持扩增,但增速逐年下滑,分别为15.22%、13.44%、10.13%、8.13%、4.99%。

而平安银行资产总额增速下滑,与其“招牌”的零售金融业务总资产增长大幅放缓甚至下降不无关系。据了解,2016年平安银行开始零售转型。转型次年,平安银行零售金融业务总资产增幅高达69.45%,但仅过了一年就大幅滑落至38.8%,到了2019年进一步“腰斩”至17.8%。

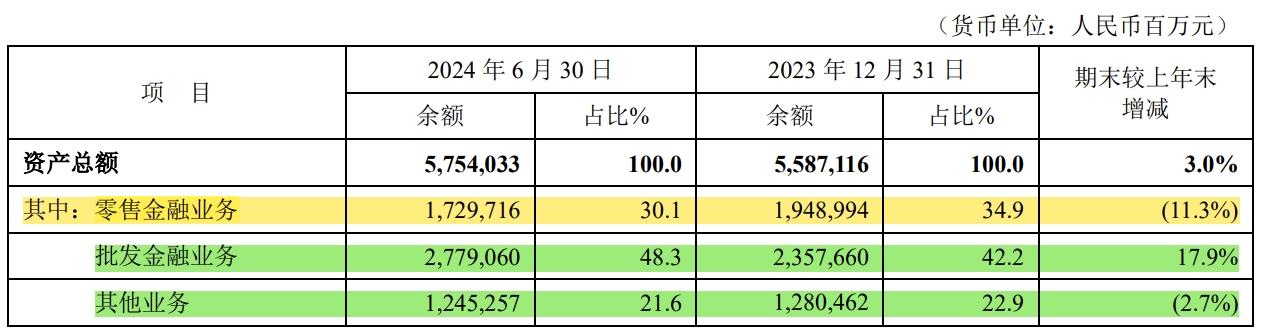

2020年,平安银行零售金融业务总资产增幅回升至19.3%;但此后并没有保持上升势头,2021年回落至18.8%;2022年首次跌破10%,骤降至7.3%;2023年是一道“分水岭”,去年首次出现负增长,下降3.8%。截至今年上半年末,平安银行资产总额5.75万亿元,较上年末增长3%,增速进一步下滑。按业务分部来看,其中,零售金融业务总资产1.73万亿元,较上年末下降11.3%。相比批发金融业务17.9%的增幅、其他业务2.7%的降幅,零售金融业务在三大业务板块中下降最多,且降幅进一步扩大;在资产总额中的占比也由34.9%下滑至30.1%。

图源:平安银行2024年中报

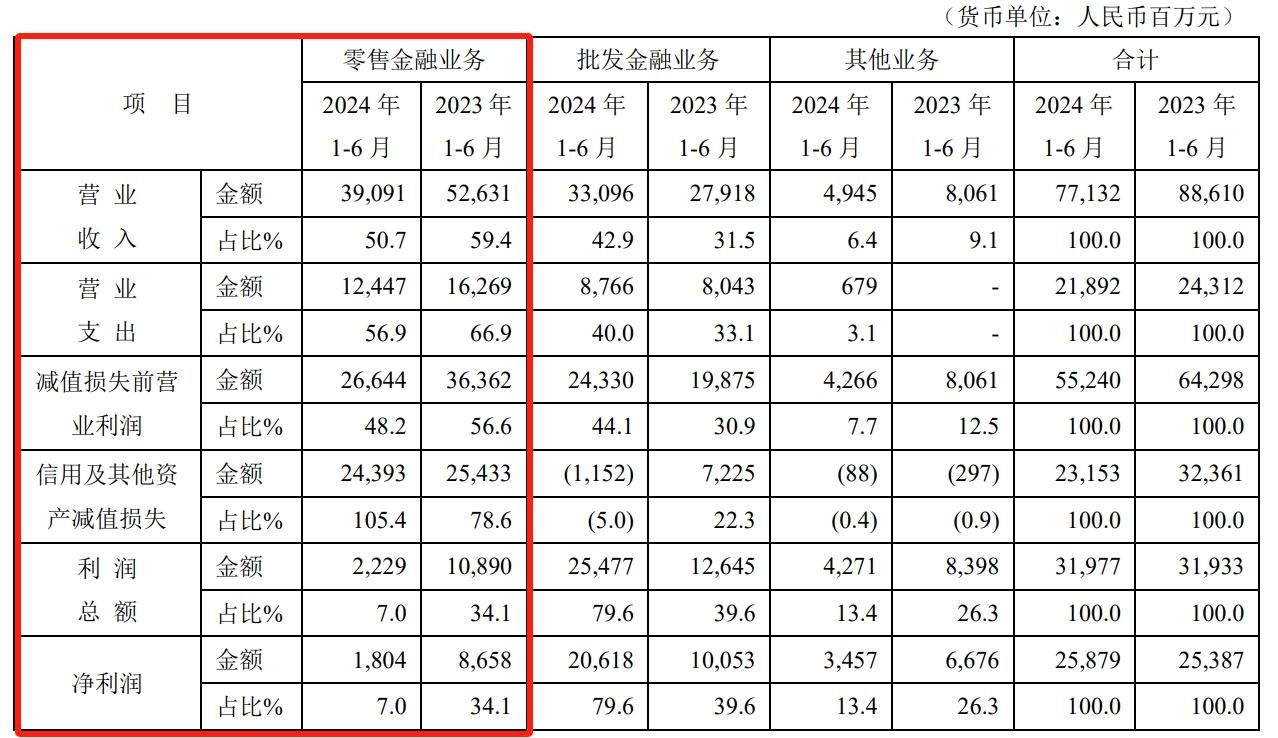

同时,零售金融业务的盈利水平也呈现下滑态势。今年上半年,平安银行零售金融业务实现营业收入390.91亿元,同比下降25.73%,占总营收比重为50.7%,下滑8.7个百分点;净利润为18.04亿元,同比锐减79.16%,占全行利润比重为7%,陡降27.1个百分点。

图源:平安银行2024年中报

至于原因,平安银行表示,“受持续让利实体经济、调整资产结构、银保渠道降费等因素影响,同时因部分个人客户还款能力继续承压,本行零售资产核销及拨备计提仍保持较大力度,零售业务营业收入、净利润同比下降。”

而将时间拨回到零售转型初年,即2016年,当年平安银行零售金融业务对总营收贡献比为30.59%,对全行利润贡献比为41.22%。经过一年迅猛发展,2017年零售金融业务营收大幅增长41.72%,总营收贡献比上升至44.14%;净利润增幅更是高达68.32%,为全行贡献利润过半,占比达67.62%。

对比可见,平安银行零售金融业务已不复往昔高歌猛进的辉煌,近年表现暗淡了不少。

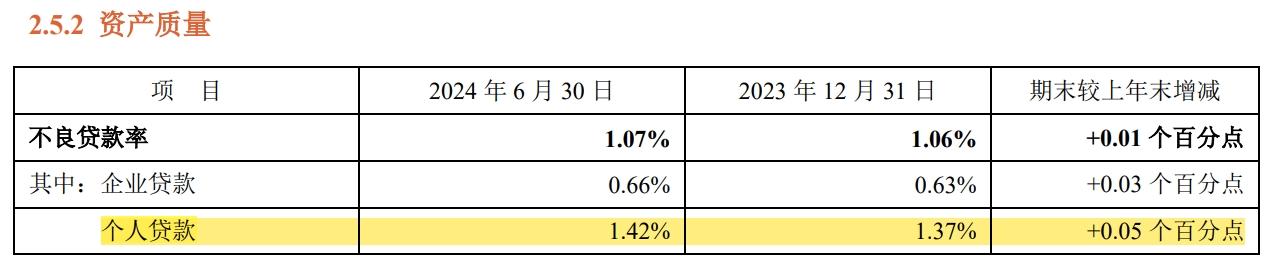

而个贷不良率攀升,对平安银行零售金融业务利润造成一定侵蚀。截至今年上半年末,平安银行个人贷款余额1.82万亿元,较上年末下降7.9%。但同期末,个人贷款不良率1.42%,较上年末上升0.05个百分点,高于全行平均水平。对此,平安银行解释称,“2024年上半年,国内经济整体回升向好,但仍呈现结构性差异,部分个人客户的还款能力仍处在恢复过程中,个人贷款不良率有所上升。”

随着个贷不良走高,同期末,平安银行整体不良贷款率1.07%,上升0.01个百分点。在此之前,该行不良率已连升两年,2021年至2023年末分别为1.02%、1.05%、1.06%。

图源:平安银行2024年中报

未来,平安银行零售业务能否重拾辉煌?整体营收能否止跌回升?我们将保持关注。