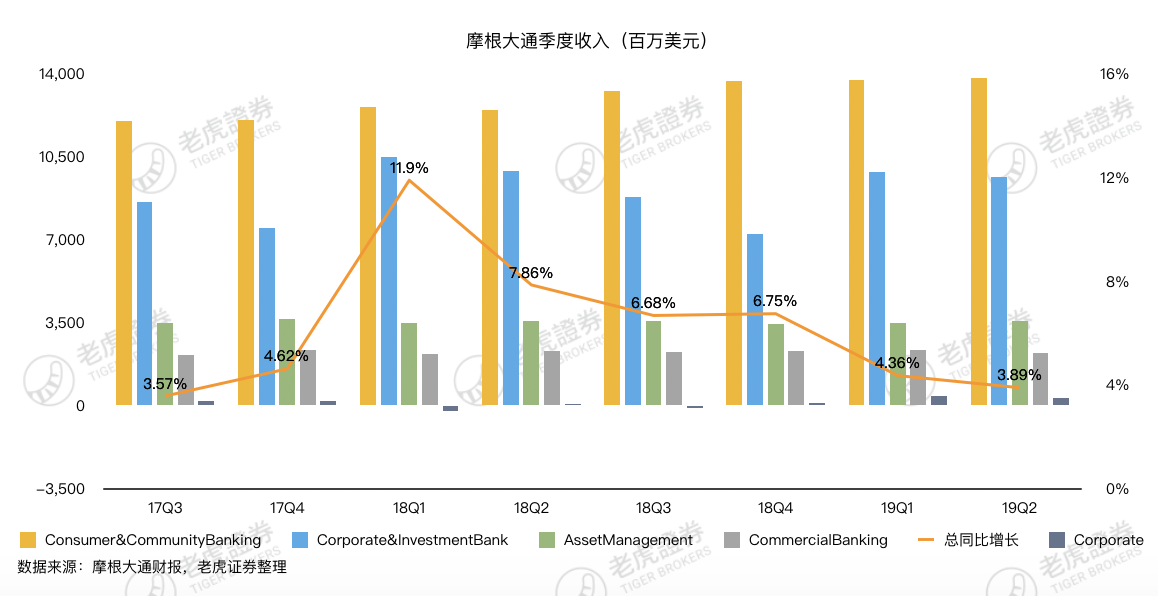

摩根大通于7月16日美股盘前公布第二季度财报,尽管营收和每股收益均超出市场预期,但公司宣布下调19年净利息收入的管理层预期。由于净利息收入是银行利润的主要驱动因素,故此这一下调引起了投资者的担忧。

老虎证券投研团队分析发现,摩根大通是下调了从加息中受益的传统贷款业务的预期,这主要由于美联储主席鲍威尔在上周的讲话中暗示7月份降息。

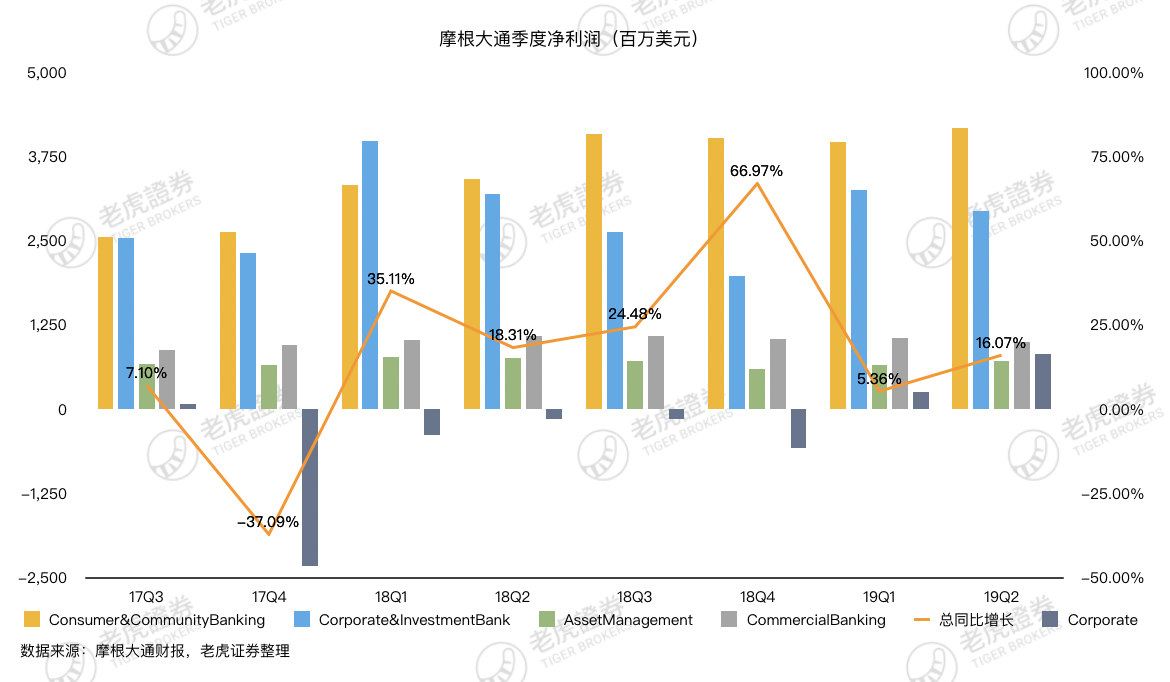

消费势头强劲推动核心业绩大增

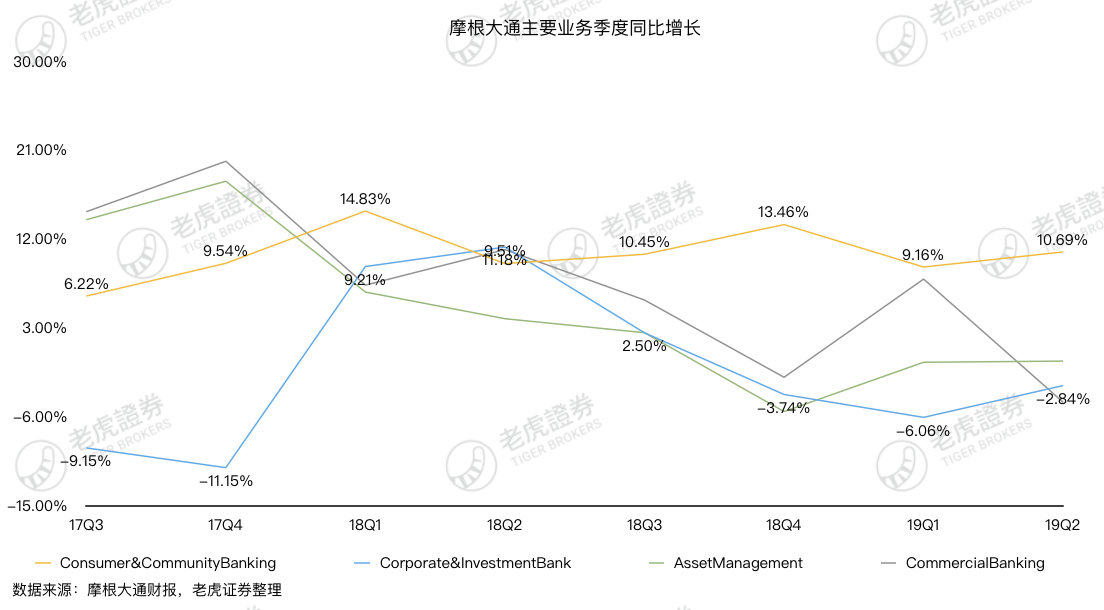

本季度摩根大通核心业务部门零售和社区银行(CCB)表现强劲,除了受益于公司的多元化全球商业模式之外,也受到美国消费势头的推动,具体来说:

a) 摩根大通近年来一直在数字渠道上进行投入,例如去年底推出了免佣金的智能投顾App“You Invest”,这些投入配合公司的实体渠道,在本季度推动客户投资资产增长了16%。

b) 从宏观角度,美国健康的消费者信心水平、稳定的就业机会和薪资上涨当然会反应在银行业绩中,例如摩根大通本季度信用卡贷款同比增长了8%。

此外,信用卡业务的优秀表现或许暗示PayPal等公司Q2会有不错的业绩表现。

投资业务逆风引发投资者担忧

但另一主要业务部门投资银行(CIB)表现不佳,已经连续三个季度出现下滑。

对此,其CEO表示:“市场相对稳定,客户量略有下降,可能是因为全球宏观经济略微走高,同时地缘政治表现出不确定性。”

老虎证券投研团队认为,通过参考花旗等其他银行的财报,可以看到摩根大通确实不是唯一在该业务上表现不佳的银行,而且它仍然维持了IB费用全球第一的地位。

但问题是,宏观因素的影响很难被人为把握,也无法判断地缘不确定性究竟会持续到何时,这一行业逆风显然会给投资者带来担忧。

降息影响无需过分担忧

老虎证券投研团队指出,值得注意的是,尽管在CCB业务良好表现的驱动下,本季度净利润创下新高,但是公司下调了全年净利息收入的管理层预期:从580亿美元降至575亿美元。

如前所述,这实际上是下调了核心贷款业务的预期,恐怕会引起部分投资者的担忧。

该业务原本受益于加息,但随着美联储的逐步转向,业务趋势也会受到影响。

不过老虎证券投研团队认为,也无需过度夸大不利因素:首先下调幅度并不大,其次美联储在降息决策上的态度一直较为克制,很难使银行明显承压。

小结:

总的来说,摩根大通交出了一份中立略偏负面的财报:两大主要业务各有优劣,且潜在的降息带来了意外的下调。

本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易最近的美股港股英股社区”,有温度的股票交流社区。更多港美英股新股申购资讯,请关注老虎证券。